华安证券:给予万辰集团买入评级

华安证券股份有限公司邓欣,郑少轩近期对万辰集团进行研究并发布了研究报告《万辰集团2025Q2点评:Q2盈利大超预期》,给予万辰集团买入评级。

万辰集团(300972)

主要观点:

公司发布2025Q2业绩:

25Q2:营收117.62亿(+93.3%),归母净利润2.57亿(+4940.3%),扣非归母净利润2.39亿(+4828.1%)

25H1:营收225.83亿(+106.9%),归母净利润4.72亿(+50358.8%),扣非归母净利润4.51亿(+14722.3%)

25Q2盈利再度大超市场预期。

收入:开店/同店环比提升

25Q2量贩业务营收同比增长95.0%。拆分开店与同店看:

开店:Q2预计净新增门店约869家(Q1预计净新增300家),开店边际加速,25H1末公司门店达15365家(较24年末净增1169家),我们预计全年净新增3000家;

同店:我们测算公司Q2单店月收入约26万元,同比/环比各-23.4%/+4.8%,同比下降已有市场预期,环比好转源于旺季来临下公司重心为同店改善。

盈利:单季净利率大超预期

亮点:25Q2公司量贩业务剔除股权支付费用后净利率达4.7%,大超市场预期3.5%,24Q3-25Q1单季分别为2.7%/2.7%/3.9%,实现同比/环比各+1.9/+0.8pct。我们预计净利率超预期来自于规模效应提升、开店补贴减少、对上游议价力强化。

亮点:25Q2公司整体毛利率同比+0.6pct,销售/管理费率同比各-2.0/-0.4pct,出现大幅优化。单Q2公司归母净利率达2.2%,同比大幅提升2.3pct,24Q3-25Q1单季分别为0.9%/1.8%/2.0%,处持续提升通道,由于仍存少数股权收回落地,预计25H2公司归母净利率仍有望提升。

投资建议:维持“买入”

我们的观点:

展望H2催化:我们预计销售、管理费率仍有进一步提效空间、重点提示公司积极推进折扣超市单店模型迭代,同时H股上市未来助推公司加速股权回收与海外扩张抬升远期收入天花板。

盈利预测:考虑到公司盈利能力超预期、当前开店节奏以及少数股权回收进展,我们调整前期预测,预计公司2025-2027年实现营业总收入538.64/642.90/777.78亿元(前值564.22/675.47/918.76亿元),同比+66.6%/19.4%/21.0%;实现归母净利润11.87/17.81/26.17亿元(前值10.40/16.73/24.19亿元),同比+304.5%/50.0%/46.9%;当

展开全文

前股价对应PE分别为33/22/15倍,维持“买入”评级。

风险提示:

市场竞争加剧,新店型拓展不及预期,食品安全事件。

证券之星数据中心根据近三年发布的研报数据计算,华源证券丁一研究员团队对该股研究较为深入,近三年预测准确度均值为69.23%,其预测2025年度归属净利润为盈利5.26亿,根据现价换算的预测PE为72.53。

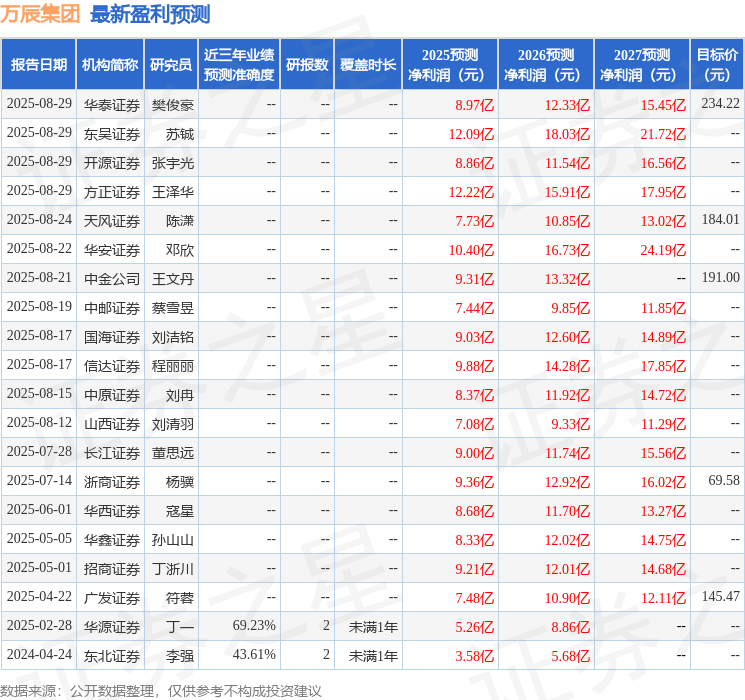

最新盈利预测明细如下:

该股最近90天内共有14家机构给出评级,买入评级8家,增持评级6家;过去90天内机构目标均价为193.7。

以上内容为证券之星据公开信息整理,由AI算法生成(网信算备310104345710301240019号),不构成投资建议。

评论